(1)权益法核算的投资收益40万元,不缴纳企业所得税,纳税调减40万元;成本法核算的投资收益60万元,满足免税条件,纳税调减60万元;地方政府债券利息,免征企业所得税,纳税调减50万元;股权转让收益,应按计税成本扣除,税法收益100万元,纳税调增30万元。

(2)返聘工资可以扣除,税前扣除的工资总额为800万元。

(3)退休人员节日福利费、辞退补偿金都不作为税法的福利费扣除。税法口径的职工福利费=150-25-15=110(万元),福利费扣除限额=800×14%=112(万元),可税前扣除的职工福利费为110万元。

(4)只为高管支付的年金不得税前扣除,补充医疗保险可以扣除40万元。

理由:企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。

(5)银行借款利息20万元不可以税前扣除。 向银行金融企业借款发生的利息支出,在2018年7月1日前以该银行开具的银行利息结算单据,2018年7月1日后,根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)规定,银行发生了增值税应税行为取得的相应收入,必须向费用支付方开具相应的增值税发票,因此,利息支出需要取得增值税发票才能作为合规票据在税前列支。

(6)实际发生额的60%=30×60%=18(万元),销售收入的5‰=(3000+2000+2710÷1.13+75)×5‰=37.37(万元),可税前扣除的业务招待费是18万。

(7)创新支出费用=20+20×75%=35(万元)。

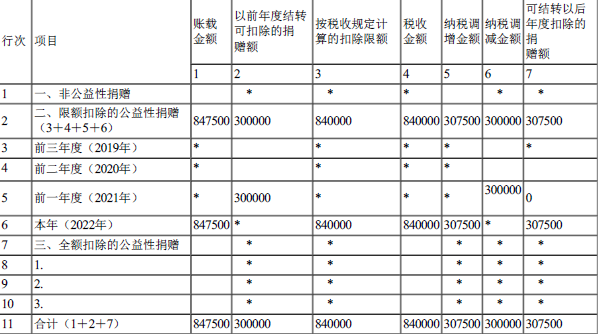

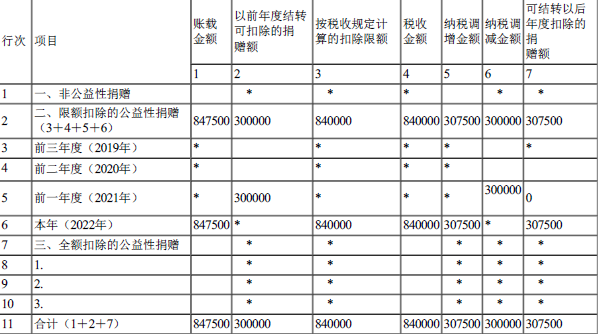

(8)捐赠扣除限额=700×12%=84(万元),2022年发生的捐赠支出=75×(1+13%)=84.75(万元),2022年捐赠扣除时,先扣除2021年未扣完的公益性捐赠支出30万元,然后扣除2022年发生的捐赠支出54万元(84-30),结转到下年的支出为30.75万元(84.75-54),可结转到2025年之前扣除。

《捐赠支出及纳税调整明细表》A105070